人工智能-Adobe:受益于人工智能,必被人工智能反噬

推荐 原创来源:猛兽财经 作者:猛兽财经

总结:

(1)Adobe(ADBE)受益于生成式人工智能的兴起,其一直能实现两位数的收入增长就证明了这一点。

(2)在生成式人工智能兴起时,该公司就快速的将生成式人工智能整合到其热门产品中了,并取得了巨大成功。

(3)目前该公司的利润很丰厚,资产负债表也很强劲。

(4)但该股的估值非常高,从长期来看,其股价表现不佳的风险很高。

虽然宏观环境依然很严峻的,但Adobe还是设法实现了两位数的收入增长(这一点从其最新的财务业绩中就可以得到证实),显然,Adobe是生成式人工智能兴起的最大受益者之一。

Adobe通过将生成式人工智能集成到其最受欢迎的产品中,进一步巩固了其市场领先地位,并提高了其在竞争中的领先优势。

虽然Adobe的资产负债表很强劲,且是该行业最赚钱的公司之一,但猛兽财经质疑Adobe的估值是否合理?并认为其估值太高了,且从长期来看,其股价存在下跌的风险。

Adobe的股价

从股价表现来看,Adobe一直是科技板块中比较有弹性的股票之一,并且成功抓住了今年大部分的复苏。

Adobe股票的关键指标

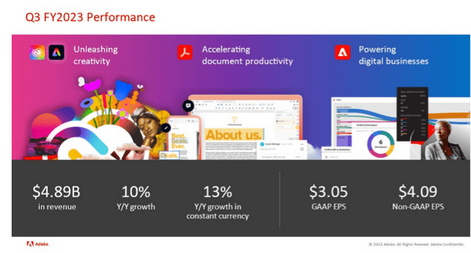

在最近一个季度,Adobe实现了48.9亿美元的收入(预期为48.7亿美元),非公认会计准则每股收益为4.09美元(预期为4.00美元)。

Adobe2023年Q3财报

投资者可能会质疑Adobe的财务业绩是否真的那么好,因为该公司在第二季度也实现了同样的13%收入增长,但在目前这种严峻的宏观环境下,还能继续保持如此强劲的增长指标并非易事。

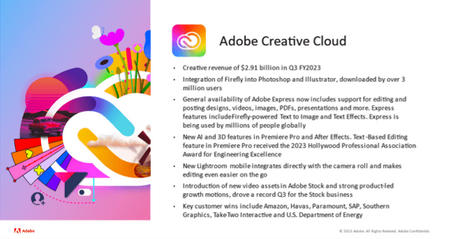

Adobe的创意云业务在第三季度同比增长了14%(按固定汇率计算),与第二季度持平。在财报会议上,管理层指出,将Firefly(该公司的生成式人工智能产品)集成到Photoshop和Illustrator中取得了巨大成功,客户生成了超过20亿张图片。正如大家在ChatGPT和谷歌(GOOGL)之间的竞争中所看到的那样,那些早期的为客户提供生成式人工智能解决方案的公司,受到了公众的追捧。

Adobe2023年Q3财报

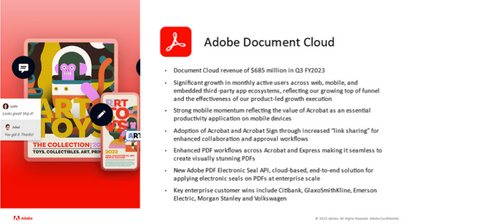

与往常一样,文档云业务依然是Adobe增长最为强劲的业务,第三季度的收入同比增长了15%。

Adobe2023年Q3财报

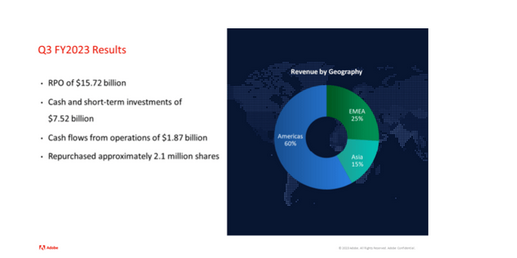

截止第三季度,AdobeE的剩余履约债务已经从上一年的141.1亿美元增加到了本季度的157.2亿美元,截止本季度末,Adobe的现金为75.2亿美元,债务为36亿美元,这是一个非常强劲的资产负债表。

Adobe2023年Q3财报

展望未来,管理层预计第四季度的收入将达到50.25亿美元,同比增长10.9%,非公认会计准则每股收益将达到4.15美元,同比增长15.3%。

但有一些华尔街分析师担心,由于企业技术提供商无法向客户收取增强功能的费用,因此生成式人工智能可能会对Adobe的盈利能力产生负面影响。

Adobe股票值得投资吗?

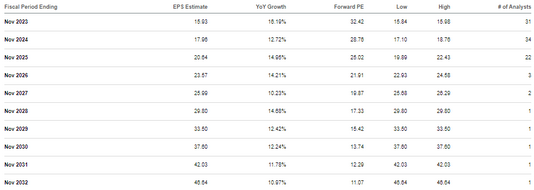

猛兽财经认为,市场之所以愿意给予Adobe这么高的估值,是因为它一直能够长期的实现收入增长和取得丰厚的利润率,同时还在通过股票回购回报股东,这为其赢得了溢价估值。该股最近的交易市盈率约为32倍,有一些华尔街分析师预测,在接下来的十年里,Adobe还将继续保持两位数的利润增长。

但猛兽财经认为这些华尔街分析师对Adobe的预测过于乐观了。因为Adobe目前已经实现了约37%的净利润率。如果它在十年后还能继续保持8%左右的年收入增长,那么鉴于它的利润率已经如此之高了,可能很难实现激进的经营杠杆。

即便如此,我们也可以使用票面价值的普遍预测来说明Adobe估值的潜在风险。

假设Adobe能够在2032年之后保持10%的盈利增长,并且PEG比率达到2倍,那么这将使该股的股价在2032年达到930美元左右,在接下来九年的年回报率达到6.8%,再加上3%左右的收益率,那么该股的年回报率将达到10%左右。

这足以跑赢大盘,并可能高出大盘100 - 200个基点,但我们怀疑,这样的收益率是否能达到,所以,鉴于投资风险,我们认为一些华尔街分析师对Adobe的预测过于乐观了。

猛兽财经致力于让每一个不甘心的青年人学会港美股投资,体验在世界上最成熟最合规的市场里做世界头号公司股东的乐趣和刺激。让每一个青年人有尊严、平等通过港美股投资获得自由。

更多【人工智能-Adobe:受益于人工智能,必被人工智能反噬】相关视频教程:www.yxfzedu.com

相关文章推荐

- 组合模式-二十三种设计模式全面解析-组合模式与迭代器模式的结合应用:构建灵活可扩展的对象结构 - 其他

- java-【Proteus仿真】【51单片机】多路温度控制系统 - 其他

- java-【Vue 透传Attributes】 - 其他

- github-在gitlab中指定自定义 CI/CD 配置文件 - 其他

- 编程技术-四、Vue3中使用Pinia解构Store - 其他

- apache-Apache Druid连接回收引发的血案 - 其他

- 编程技术-剑指 Offer 06. 从尾到头打印链表 - 其他

- 编程技术-linux查看端口被哪个进程占用 - 其他

- 编程技术-Linux安装java jdk配置环境 方便查询 - 其他

- hdfs-wpf 命令概述 - 其他

- 编程技术-降水短临预报模型trajGRU简介 - 其他

- jvm-函数模板:C++的神奇之处之一 - 其他

- ddos-ChatGPT 宕机?OpenAI 将中断归咎于 DDoS 攻击 - 其他

- 云原生-云原生周刊:KubeSphere 3.4.1 发布 | 2023.11.13 - 其他

- apache-从零开始Apache2配置php服务并支持网页访问 - 其他

- easyui-【开源三方库】Easyui:基于OpenAtom OpenHarmony ArkUI深度定制的组件框架 - 其他

- 算法-《数据结构、算法与应用C++语言描述》-队列的应用-工厂仿真 - 其他

- 编程技术-蓝桥 1111 第 3 场算法双周赛 深秋的苹果【算法赛】python解析 - 其他

- easyui-ChatRule:基于知识图推理的大语言模型逻辑规则挖掘11.10 - 其他

- hadoop-搭建完全分布式Hadoop - 其他

2):严禁色情、血腥、暴力

3):严禁发布任何形式的广告贴

4):严禁发表关于中国的政治类话题

5):严格遵守中国互联网法律法规

6):有侵权,疑问可发邮件至service@yxfzedu.com

- .net-我的MQTT操作类(M2Mqtt.Net)

- 论文阅读-Count-based exploration with neural density models论文笔记

- 爬虫-在Kotlin中设置User-Agent以模拟搜索引擎爬虫

- elasticsearch-搜索引擎Elasticsearch基础与实践

- flink-flink1.18.0 macos sql-client.sh启动报错

- .net-Ubuntu安装.Net SDK

- 论文阅读-论文阅读:LOGO-Former: Local-Global Spatio-Temporal Transformer for DFER(ICASSP2023)

- 数码相机-深度图(Depth Map)

- c#-C#在.NET Windows窗体应用中使用LINQtoSQL

- flink-flink的CoProcessFunction使用示例